Consolidando-se no mercado financeiro junto aos grandes players, as Instituições de Pagamentos devem estabelecer boas experiências aos clientes e usuários

Autor: Manoel Jordão

Diversos artigos recentes têm apresentado visões diferentes sobre os bancos digitais, fintechs e outras instituições prestadoras de serviços financeiros.

Por um lado, alguns defendem que os novos ingressantes no mercado sigam regras similares às existentes para os bancos tradicionais, quanto à regulação prudencial, incluindo capital mínimo e estrutura de gestão de riscos. Citam o porte dessas empresas, a quantidade de clientes, as atividades realizadas e os volumes operados em determinados produtos como fatores do risco que apresentam para o sistema financeiro.

No entanto, os novos ingressantes argumentam a favor da manutenção do status quo, em nome da simplificação das regras, favorecendo inovações tecnológicas, melhores serviços, custos mais atrativos aos clientes, inclusão de participantes no mercado financeiro, alta disponibilidade, dentre outros diferenciais competitivos.

Novidades normativas

No sentido de harmonizar regras sobre o relacionamento com clientes e usuários de produtos e serviços financeiros, mas ainda sem despertar polêmicas públicas entre esses dois blocos, em outubro de 2021 o Banco Central publicou a Resolução BCB nº155, aplicável às administradoras de consórcios e às instituições de pagamento, objeto do presente artigo. Ponto a favor dos clientes e usuários, independentemente do tipo de “banco” ou “fintech” que escolham para seus relacionamentos financeiros.

Para as IPs – Instituições de Pagamento -, essa resolução entrará em vigor em 1/3/2022, quanto às disposições sobre contratação e prestação de serviços. Os demais requisitos da norma serão obrigatórios a partir de 1/10/2022. Já as administradoras de consórcio terão prazo até 1/10/2022 para se adequarem às novas exigências.

As obrigações mínimas a respeito de suitability e transparência na oferta de produtos e serviços estão vigentes no arcabouço normativo do Banco Central para os bancos tradicionais (“instituições financeira e demais instituições autorizadas a funcionar pelo BC”) desde 2009, por meio da Resolução CMN 3.694 de 26/3/2009, tendo sido reforçadas em 2016 por meio da Res. CMN 4.539 de 24/11/2016. As disposições dessas duas normas foram aprimoradas e consolidadas pela Res. CMN 4.949 de 30/9/2021, que entrará em vigor em 1/3/2022 e revogou ambas.

Resumo das Disposições

Em linhas gerais, as instituições (bancos, IPs, administradoras de consórcio etc.) deverão implementar uma política com diretrizes, objetivos estratégicos e valores organizacionais que norteiem suas atividades, observando princípios de ética, responsabilidade, transparência, segurança e competência, dentre outros. Essa política deverá ser avaliada periodicamente e aprovada pela alta hierarquia da instituição (conselho de administração ou diretoria).

Da mesma forma que ocorre em diversos normativos, há uma clara preocupação do regulador quanto às exigências serem proporcionais aos riscos potenciais de cada instituição. Assim, a política deve ser “compatível com a natureza da IP e com o perfil de clientes e usuários”. Uma observação particular desta resolução, é quanto à política de relacionamento com clientes estar alinhada às “demais políticas instituídas”. Ao promover esse alinhamento, e consequente articulação das normas internas, os administradores da IP demonstrarão ter pleno conhecimento do modelo de negócios e dos processos operacionais, incluindo riscos e controles necessários.

Além de elaborar e implementar a política, as instituições deverão indicar ao BC um diretor responsável pelo cumprimento dos diversos dispositivos da Res. 155, assim como instituir mecanismos de acompanhamento, controle, mitigação de riscos, avaliação da efetividade, identificação e correção de eventuais deficiências. A auditoria interna deverá testar periodicamente esses mecanismos, em linha com o sistema de controles internos de cada instituição.

Dentre as disposições, cabe destacar que a Res. 155 especifica as fases do relacionamento com clientes e usuários como pré-contratação, contratação e pós-contratação dos produtos e serviços, reforçando a atenção das instituições para a dimensão temporal e a perenidade do vínculo comercial. A variedade dessas disposições é ampla, abrangendo desde “redação clara, objetiva e adequada à natureza e à complexidade da operação ou serviço” na contratação dos produtos, até aspectos organizacionais, como disseminação interna de cultura sobre o tema e programa de treinamento dos empregados e prestadores de serviços.

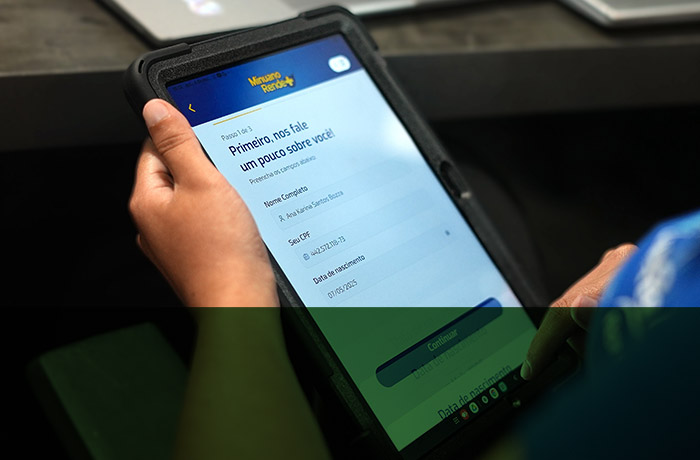

Após incluir as IPs autorizadas a funcionar no ranking de reclamações no 4º. trimestre de 2021, por meio do Comunicado 37.667 de 14/9/2021, as disposições do BC aplicáveis às IPs e administradoras de consórcio, a respeito do relacionamento com clientes e usuários de produtos e serviços, configuram uma nova etapa. A depender do estágio de maturidade atual de cada uma, investimentos serão necessários, pois essas instituições precisarão se adequar tempestivamente, reforçando seus processos internos, desde o atendimento ao público, até o desenvolvimento de produtos e serviços, além dos mecanismos de controles internos e de compliance.

Sem despertar as polêmicas que temos assistido sobre regulação prudencial, o resultado esperado é que os clientes em geral recebam tratamento justo e equitativo em todos os estágios do relacionamento com as instituições prestadoras de serviços financeiros, sejam elas bancos tradicionais ou fintechs.

Manoel Jordão é consultor associado na Riskfence.